どうも!Aruです。

今回は貯蓄型保険のデメリットについて解説します。

毎月コツコツ積み立てる貯蓄型保険。でも、本当にそれがベストな選択なのでしょうか?実は、多くの人が知らない貯蓄型保険のデメリットが存在します。

本記事では、「貯蓄型保険のデメリット」について徹底解説します。老後の資金繰りに不安を感じている方、より賢い資産運用を目指す方必見です。

この記事を読んで、あなたの人生設計を見直すきっかけにしてみてください。

そもそも貯蓄型保険とは

貯蓄型保険は、保障と貯蓄の機能を兼ね備えた保険商品です。

この保険の一例として終身保険があげられます。終身保険では、契約者が亡くなったときや重度の障害状態になったときに保険金が支払われます。

また、契約を解約する場合には解約返戻金を受け取ることができます。

解約返戻金とは

解約返戻金とは、保険契約を中途解約した際に契約者へ支払われる金額のことです。

その額は契約内容や加入期間などにより変動します。保険料の支払い期間が終了すると、解約返戻金が支払った保険料の総額を上回ることもあります。

これが、リスク対策と資産形成を同時に行える貯蓄型保険の魅力となっています。

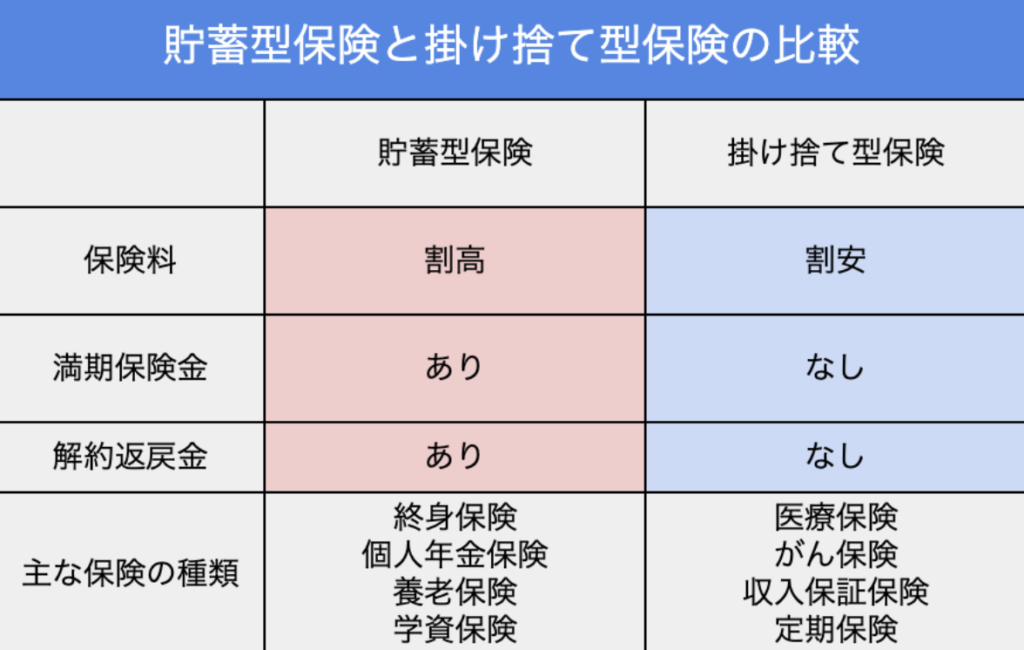

貯蓄型保険と掛け捨て型保険の違い

貯蓄型保険と掛け捨て型保険は、主に保険料と満期・解約時の返金の有無で区別されます。

どちらを選ぶかは、毎月の出費を抑えたいか、将来のための蓄えを作りたいかによって変わってきます。

掛け捨て型保険は、保険料が比較的安く、特定の期間だけ手厚い保障を得たい人に適しています。ただし、保険期間が終了しても満期保険金はありません。中途解約時の返戻金もほとんどないか、あってもわずかです。

一方、貯蓄型保険は、万一の事態への備えと将来の資金作りを両立したい人向けです。解約返戻金が支払った保険料を超える時期に解約し、老後の生活費などに充てることも可能です。

両タイプの保険にはそれぞれ長所短所があるため、加入目的をよく考えて選択することが重要です。

保険と資産形成は分けて考える

多くの人が貯蓄型保険に魅力を感じる理由は、支払った保険料が増えて戻ってくる点です。

そして、その際に重要な考え方が、保険と資産形成はその目的が異なるため、それぞれを分けて扱うことです。

保険の主な役割は予期せぬ事態への備えです。具体的には、怪我や病気、その他のトラブルに対するリスク対策です。一方、資産形成の目的は長期的な資産の増加です。

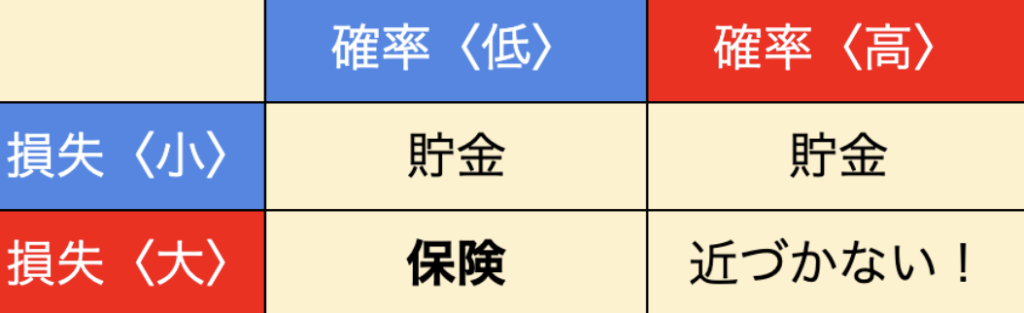

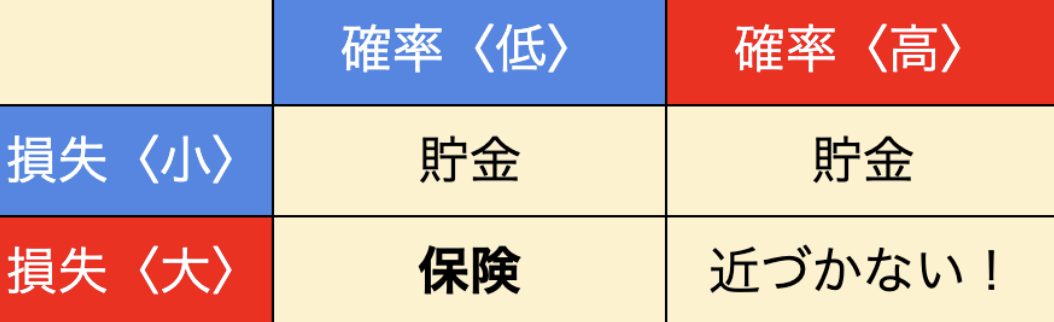

それをより可視化したものが以下の図になります。

こちらは「リベラルアーツ大学」のブログにある図を参考にさせていただきました。

図にある通り、保険とは「リスクが低いが損失は大きい」ことに対して保険で備える必要があります。具体的には、火災保険、自動車保険、個人賠償責任保険、一部生命保険などです。

それ以外は、「貯蓄で賄う」ことや「危険なところへは近づかない」という対策を取ることが大切です。

三菱UFJ銀行の公式ホームページにも「不測の事態に対応できる貯蓄がある人には保険は不要。むしろ、貯蓄が少ない人こそ、保険で予期せぬ事態に備えることが重要」という記載があります。

貯蓄がある場合には、保険は必要ありません。貯蓄で賄うことができない部分に対してしっかりとした保障を持つことが大切です。

貯蓄型保険の6つのデメリット

では貯蓄型保険のデメリットとは具体的に何があるでしょうか。

デメリット1:解約時期によっては元本割れのリスク

貯蓄型保険は、契約してからある程度の期間が経過しないと、解約返戻金がそれまでに支払ってきた保険料を上回りません。

そのため、貯蓄型保険に加入してすぐに解約してしまうと、元本割れを起こすことになるので注意しましょう。

デメリット2:長期契約が前提

貯蓄型保険は、短くても5年、基本的には10年以上の長期契約が前提になっており、途中で引き出しができないことや途中で解約をするとほとんど解約返戻金が戻ってこない可能性があります。

もし、貯蓄型保険を契約する理由が、保障ではなく将来へ向けた資産形成の面が強いのであれば、積立NISAや投資信託などをすることが無難です。

理由としては

・資産運用に重きが置かれるためリターンも保険に比べて高い

・途中での引き出しも可能なため万が一資金が必要なときの時でも引き出せる

などが挙げられます。

デメリット3:掛け捨て型より割高な保険料

貯蓄型保険の保険料には、保障費用に加えて積立金も含まれるため、掛け捨て型と比べて割高になります。

既に別の方法で資産運用をしている人は、掛け捨て型保険での一定期間の保障も選択肢となります。

デメリット4:柔軟性に欠ける

長期契約が基本のため、途中での解約や変更が困難な場合があります。

ライフスタイルの変化や経済状況の変動に対応しにくい点が課題です。

デメリット5:運用リスクがある

一部の貯蓄型保険は、保険会社の資産運用成績に左右されます。運用が芳しくない場合、期待したリターンが得られないこともあります。

契約前に商品の運用内容を十分理解することが重要です。

デメリット6:固定金利タイプの商品はインフレリスクがある

加入時に保険金額が決まる商品では、インフレによる実質的な価値の目減りリスクがあります。

例えば、100万円の保険金で当初100円の商品が1万個買えても、物価上昇で200円になると5,000個しか買えなくなります。

このように、将来受け取る金額が固定されている貯蓄型保険は、インフレ時に資産価値が低下する可能性があります。

貯蓄型保険をもし契約するとしたらどんな時?

では、具体的に貯蓄型保険を契約するとしたらどんな時でしょうか。

ケース1:保障に魅力を感じる

ご存知の通り、貯蓄型保険も「生命保険」です。

そのため、まず見るべきは「保障内容」なので、被保険者が納得する魅力的な保障内容であれば、最終的にかけた保険料が増えて戻ってくることは、むしろプラスと言えます。

例えば、万が一の特には「死亡保障」や「高度障害への保障」が出ることにより、残された家族への生活資金が守られる。もし、何もなかった場合は支払った保険料が増えて戻ってくるなどがあります。

一方で、「デメリット2」でも言いましたが、保障以上に資産形成として将来的にかけた保険料が増えて戻ってくる部分に魅力を感じるのであれば、投資信託などの資産形成をすることが適しています。

ケース2:節税を目的とする

これは、個人事業主や経営者の方に当てはまることかもしれませんが、得た利益に税金をかけたくないという理由で、追加で生命保険に加入する場合です。

貯蓄型保険の保険料は、一定の条件を満たせば生命保険料控除の対象となります。なお、生命保険料控除が適用されるのは、掛け捨て型保険も同じです。

また、生命保険料控除とは、保険料を支払った場合にその金額によって所得控除を受けることができる制度のことです。

生命保険料控除には以下の3種類があります:

- 一般生命保険料控除

- 個人年金保険料控除

- 介護医療保険料控除

各控除の上限は、所得税で4万円、住民税で2.8万円です。3種類合計で所得税12万円、住民税7万円まで控除を受けられます。

個人年金保険の場合、追加の節税効果が得られる可能性があります。

また、貯蓄型保険の中でも「個人年金保険」は、一般生命保険料控除とは別で個人年金保険料控除が適用される場合があります。

一般生命保険料控除で既に控除額上限の場合、個人年金保険料控除の適用を受ければ、さらに所得税・住民税の負担を軽くすることが可能です。

ただし、個人年金保険料控除を受けるためには、「保険料を10年以上にわたり定期的に払い込む契約である」などの条件を満たさなければなりません。

では、具体的な節税効果について計算してみましょう。

・所得:350万円

・年間保険料:10万円

・所得税率20%(住民税率は一律10%)

・所得税:4万円×20%=8,000円

・住民税:2万8,000円×10%=2,800円

個人年金保険を活用することで、このケースでは、10万円の保険料を支払い、1万800円の節税効果を得られます。もし30年間払い続けていると、1万800円×30年間=32万4,000円が節税できるということになります。

※ただし、年間1万800円の節税効果を保険料を払わず、資産形成に回すという方が、何かあった問いに自由に引き出せるというメリットもあります。それを踏まえた上で、保険なのかを判断する必要があります。

貯蓄型保険を選ぶ際の注意すべき点

ここでは、貯蓄型保険を選ぶ際の注意点について解説します。

注意1:契約者貸付制度や自動振替貸付の利用

契約者貸付制度とは、解約返戻金の一部を保険会社から借りられる仕組みです。手続きが簡単で金利も比較的低いのが特徴ですが、利息を含めた返済が必要です。また、全ての商品でこの制度が利用できるわけではありません。

自動振替貸付は、保険料の引き落としができない場合に、解約返戻金の範囲内で保険会社が自動的に保険料を立て替える制度です。ただし、契約者貸付と合わせた借入額が解約返戻金を超えると、保険契約が失効する可能性があります。

契約者貸付制度にデメリットはある?返済方法や注意点をわかりやすく解説

注意2:返戻率をチェックする

貯蓄型保険への加入する際には、必ず返戻率を確認しておきましょう。返戻率は、支払った保険料総額に対する将来受け取れる金額の割合です。

<返戻率の例>

保険料払込総額100万円で、満期に110万円を受け取る場合の返戻率は110%となる。

返戻率は通常、保険の設計書に記載されています。ただし、返戻率が100%を超えるタイミングは個人の状況によって異なるため、加入前に必ず確認しましょう。

注意3:加入目的の明確化

保険加入の目的を明確にすることが重要です。自身の生活環境や将来の展望、ライフステージの変化を考慮し、保険を通じた貯蓄の必要性を見極める必要があります。目的が不明確だと、不要な保障や特約を付けてしまい、保険料が高額になる可能性があります。

加入目的を考える際は、以下の点を整理しましょう:

- 必要な貯蓄額とその目的

- 理想の貯蓄を実現するための月々の保険料の上限

- 保険料が支払えなくなる可能性の想定

これらの点を十分に検討することで、自分に最適な貯蓄型保険を選択できる可能性が高まります。また、将来の経済状況の変化にも対応しやすくなります。

まとめ

貯蓄型保険は保障と貯蓄を兼ね備えた商品です。長期的な視点で選択すれば資産形成にも役立ちますが、デメリットも存在します。

加入を検討する際は、自身のニーズや財務状況を十分に吟味しましょう。保障内容、返戻率、契約者貸付制度などの特徴を理解し、加入目的を明確にすることが重要です。

また、節税効果も考慮に入れつつ、他の資産形成手段との比較も行いましょう。慎重な検討を重ねることで、自分に最適な保険選びができるはずです。

コメント