どうも!Aruです^^

ここでは「資産形成」について徹底解説していきます!

非常に有益な内容となっているのでぜひ最後までご覧ください!

この記事では「資産形成」について知る限りの知識でわかりやすく徹底して解説していきます!

豊かな人生を送るうえで欠かせない資産形成。ここでは、資産形成の基本的な考え方について解説します!

このブログが資産形成のすべてを網羅的に学べる教科書となることは間違いなしです!

資産形成と資産運用の違いを理解しよう

資産形成は、貯金や投資を利用しながら財産を増やしていく過程を指します。多くの人は、まとまったお金を投資するイメージを持つかもしれません。しかし、銀行口座に少しずつ貯金していくことも資産形成の一部です。

資産形成には「ゼロから財産を作り上げる」という意味合いも含まれており、通常は長期間かけて資産を増やしていきます。

一方で、資産形成と混同されやすい言葉に「資産運用」があります。両者の主な違いは「取り組む期間」と「元手の有無」です。資産運用は、すでに持っているお金を効果的に増やす方法を指します。資産形成では元手がないケースも含まれますが、資産運用は手持ちの資金を使って投資を行います。

また、資産運用は長期的な運用だけでなく、短期的な運用も含みます。

よって、人生を過ごす上での土台となる資産を築き上げる「資産形成」を行うことが重要であり、そのためにできるだけ早く正しい行動をとることが必要不可欠です。

なぜ資産形成が重要なのか?

私たちは長い人生の中で、結婚や出産、マイホーム購入、子供の教育費など、大きな出費が必要なライフイベントを迎えます。平均寿命が延びている現代では、老後の生活資金の準備も重要です。

資産形成に全く取り組まずにこれらのイベントを迎えると、大きな支出に対応できず、家計のバランスを崩す原因となりかねません。

また、「十分な資金がないために、望んでいたライフイベントを諦めざるを得なかった」という事態も起こり得ます。

つまり資産形成は、今後の人生の選択肢を広げ、より充実したものにするために不可欠な取り組みと言えるでしょう。

また、そのために不可欠なことが資産形成をする「目的設定」です。何のために?なぜ?を具体化させることでより具体的かつ現実的な資産形成をすることが可能です。

以下の記事ではその具体的な方法を解説しているので、ぜひ参考にしていただけたらと思います!

人生にかかる費用に備え、早めの資産形成を考えよう

資産形成は、ライフイベントを迎える前から計画的に始めることが大切です。

例えば、住宅購入資金について考えてみましょう。住宅支援機構の調査によると、2021年度の住宅取得にかかった費用は、マンションで約4,528万円、土地付き注文住宅で約4,455万円でした。

住宅ローンを利用するとしても、頭金や諸経費、家具・家電の購入費用など、手元の資金で対応する必要があるものもあります。

では、老後の資金はどれくらい必要でしょうか?

総務省統計局の2022年の調査によると、65歳以上の無職の夫婦世帯では、毎月の平均収入が約24万6,000円に対し、支出が約26万9,000円で、毎月約2万2,000円の赤字となっています。65歳から80歳までの15年間、この不足分を貯蓄で補うとすると、約400万円の準備が必要になります。

生命保険文化センターの2022年度の調査では、ゆとりある老後生活のために、生活費以外に必要と考える金額は平均で約14万8,000円でした。老後に趣味や旅行を楽しみたい場合は、さらに多くの資金を蓄える必要があります。

結婚や教育費など、他にも人生には多額の出費が必要なイベントがたくさんあります。

これらの大きな出費は、短期間で準備することは困難です。そのため、事前に計画を立てて備えることが重要です。

大切なライフイベントを経済的理由で諦めることのないよう、早い段階から計画的な資産形成に取り組むことをおすすめします。

総務省「家計調査報告(家計収支編)2022年(令和4年)平均結果の概要」

生命保険文化センター『「生活保障に関する調査」/2022(令和4)年度』

また、以下の記事でライフイベントを計画する具体的な方法について詳しく解説しているので、ぜひご参考ください!

資産形成の具体的な方法

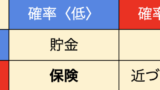

資産形成には様々な方法があります。各手法の特徴とリスクについて、分かりやすく解説します。

銀行預金

銀行預金は、金融機関にお金を預ける方法です。元本が減少しないことが最大の特徴です。また、預けたお金に対して利息が付きます。安全性を重視する人に適した方法といえるでしょう。

ただし、近年は低金利環境が続いているため、得られる利息はとても少ないです。例えば、ゆうちょ銀行の通常預金金利は0.2%となっています。(2025年10月現在。今後の金利変動により、預金金利も変動します。)

実は、2025年3月5日(水)から定期貯金・定額貯金の金利を+0.1〜0.225%程度引き上げが行われています。

日本銀行の利上げの影響で、金利の改定が年々行われていますが、現状の金利でも100万円を1年間預けても利息は2000円(税引前)です。40年ずっと100万円を預けると、約108万円になります。

私も短中期で使う生活資金として、銀行にとして数十万円を預金していますが、数十円〜数百円が年に2〜3回反映される程度でした。

個々人の状況によると思いますが、銀行預金のみで老後の資産を築くのはなかなか難しそうです。

下記に長所と短所をまとめます。

銀行預金によるお金の増やし方の長所:

- 元本が減るリスクがない

銀行預金によるお金の増やし方の短所:

- 現在は利率が低く、資産が増えにくい

債券投資

債券は、国や企業が資金調達のために発行する金融商品です。債券を購入すると、発行体にお金を貸すことになります。借り手から利子を受け取り、満期時には投資した元本が返還される仕組みです。

途中での売却も可能ですが、債券価格は変動するため、売却時期によっては損失が生じる可能性もあります。また、発行体が破綻した場合、元本が戻ってこないリスクも存在します。

債券は比較的安全な資産形成手段ですが、上記のようなリスクがあることを認識しておく必要があります。

下記に長所と短所をまとめます。

債券投資によるお金の増やし方の長所:

- 比較的安定した運用が可能

- 定期的な利息収入が得られる

債券投資によるお金の増やし方の短所:

- 発行体の破綻時に元本が戻らないリスクがある

- 高い収益は期待しにくい

生命保険

保険も資産形成の一手段で、金融資産に分類されます。生命保険の中には、解約時に返戻金が得られる商品があります。中には、支払った保険料総額を上回る返戻金が得られる商品も存在します。不測の事態への備えと資産形成を両立したい人には、保険を活用した方法が検討に値します。

ただし、高額な返戻金を得るには、ある程度の契約期間が必要です。契約直後の解約では返戻金が少なく、元本割れの可能性が高くなります。解約を検討する際は、必ず保険会社に連絡し、返戻金額を確認しましょう。

下記に長所と短所をまとめます。

保険を使ったお金の増やし方の長所:

- 万一のリスク対策と並行して資産形成が可能

- 支払保険料総額を超える返戻金が得られる商品もある

保険を使ったお金の増やし方の短所:

- 契約直後の解約では元本割れリスクが高い

- 大きな収益は見込みにくい

また、生命保険に関して、詳しく解説している記事もあるので、ぜひ参考ください!

投資信託

投資信託は、運用会社が多数の投資家から資金を集め、専門家が代わりに運用する金融商品です。投資先の選定は運用会社が行うため、投資の知識が少ない人でも利用しやすいのが特徴です。1つの投資信託で多くの銘柄に投資できるため、リスク分散が容易です。

投資信託には、海外株式中心のものや国内債券中心のものなど、様々な種類があります。自身の投資目的に合った種類を選ぶことが重要です。

ただし、投資信託は保有期間中に運用会社への手数料支払いが必要です。購入時には手数料の確認も忘れずに行いましょう。

下記に長所と短所をまとめます。

投資信託を活用した資産形成の長所:

- 運用のプロに資金運用を任せられる

- 複数の銘柄にリスクを分散できる

投資信託を活用した資産形成の短所:

- 保有中に手数料が発生する

では、投資信託とNISAはどう違うのでしょうか?以下の記事では、その違いを以下の記事で詳しく解説しているので、ぜひ参考にしてみてください!

ETF(上場投資信託)

ETFは投資信託の一種ですが、通常の投資信託とは異なる特徴があります。一般的な投資信託は1日1回の基準価格でのみ取引可能ですが、ETFは証券取引所に上場しているため、市場の動きに合わせてリアルタイムで取引できます。

価格変動をリアルタイムで確認しながら売買したい投資家にはETFがおすすめです。運用会社が投資家に代わって運用する点や、多様な銘柄に分散投資できる点は、通常の投資信託と同様です。

下記に長所と短所をまとめます。

ETFを使った資産形成の長所:

- 市場の動きに合わせてリアルタイムで取引が可能

- 多様な銘柄にリスクを分散できる

ETFを使った資産形成の短所:

- 分配金の再投資を自ら行う必要がある

株式投資

株式は、企業が資金調達のために発行する証券です。株価は比較的大きく変動するため、高いリターンを狙える反面、リスクも高くなります。例えば、100万円で購入した株式が120万円に値上がりした時点で売却すれば、20万円の利益を得られます。また、多くの企業は株主に配当金や株主優待を提供しています。

下記に長所と短所をまとめます。

株式投資による資産形成の長所:

- 高いリターンを狙える可能性がある

- 配当金や株主優待を受け取れる

株式投資による資産形成の短所:

- 株価変動により損失が生じるリスクがある

不動産投資

不動産投資は、購入時と売却時の価格差で利益を得る方法です。賃貸物件として運用する場合は、賃料収入も得られます。将来的に地価上昇が見込める場所に物件を保有できれば、大きな利益を得られる可能性があります。

しかし、不動産投資は物件購入費用など、多額の初期投資が必要です。また、賃貸物件として運用する場合は、物件や入居者の管理が必要となります。

コストと手間がかかる投資手法であることを認識しておくことが大切です。

下記に長所と短所をまとめます。

不動産を活用した資産形成の長所:

- 大きな利益を狙える可能性がある

- 賃料収入で継続的な収益が得られる

不動産を活用した資産形成の短所:

- 初期費用が高額

- 物件の管理や維持に手間がかかる

コモディティ投資

コモディティ投資とは、金、銀、プラチナ、原油などの実物資産に投資する方法です。商品価格はインフレ時に上昇しやすいため、インフレに強い投資手法とされています。コーンや大豆、天然ガスなども投資対象となります。

ただし、コモディティ投資では配当金や利息などの定期的な収入は得られません。

下記に長所と短所をまとめます。

コモディティ投資の長所:

- インフレに強い特性がある

コモディティ投資の短所:

- 配当金や利息など継続的な収入が得られない

暗号資産投資

暗号資産投資とは、ブロックチェーン技術を基盤に発行・管理されるデジタル資産(例:ビットコイン、イーサリアムなど)に投資する方法です。中央銀行や政府の管理を受けず、世界中の投資家が24時間取引できる点が特徴です。

金などのコモディティ投資と同様に、価値保存手段として注目される一方で、実体を持たないデジタル資産であるため、価格変動が大きくリスクも高いとされています。

また、配当金や利息などの定期的な収入は基本的に得られませんが、一部の暗号資産では「ステーキング」や「レンディング」によって報酬を得る仕組みも存在します。

下記に長所と短所をまとめます。

暗号資産投資の長所:

- 世界共通のデジタル資産として24時間取引が可能

- 発行上限がある資産(例:ビットコイン)には希少性がある

- インフレや通貨下落に対するヘッジ手段になり得る

- ブロックチェーンやスマートコントラクトなど、新技術の成長性に乗れる

暗号資産投資の短所:

- 価格変動が非常に大きく、短期間で大きな損失の可能性がある

- 配当金や利息など継続的な収入が基本的に得られない

- ハッキング、紛失、詐欺などのセキュリティリスクが存在する

- 国や地域によって規制が異なり、制度面の不安定さがある

実際に活用できる制度

では、実際に活用できる制度について詳しく見ていきしょう。

つみたてNISA・新NISA(つみたて投資枠)

つみたてNISA・新しいNISA(つみたて投資枠)は、少額からの長期・積立・分散投資に対する税制優遇制度(少額投資非課税制度)です。

2024年から始まった新しいNISAでは、「つみたて投資枠」と「成長投資枠」の2種類の投資枠が設けられ、両者を併用できるようになりました。以前の「つみたてNISA」に類似するのは「つみたて投資枠」です。

つみたて投資枠で選択できる銘柄は、金融庁が定めた条件を満たした投資信託に限定されています。これにより、リスク分散しながら中長期的に着実に投資を行うことを前提としています。ただし、短期間での大きな利益獲得には向いていません。

一方、「成長投資枠」は投資対象商品の幅が広く、リスク許容度に応じてより大きな利益を狙うことができます。

新しいNISA(つみたて投資枠)では、年間120万円を上限として投資でき、非課税での保有期間は無期限となりました。「成長投資枠」の投資上限額は年間240万円で、非課税保有期間も無期限です。

また、あまり注目されないNISAの隠れたデメリットも以下の記事で網羅しているので、気になる方は是非ご覧ください↓

iDeCo(個人型確定拠出年金)

iDeCoは、月々5,000円以上から1,000円単位で掛け金を自由に決定し、積み立てて運用し、60歳以降に「老齢給付金」として受け取る年金制度です。

運用方法は定期預金、保険、投資信託など多様な選択肢があり、安全志向の人から積極的に投資したい人まで幅広く対応しています。運用益は60歳以降の老齢給付金に上乗せされます。

iDeCoの大きな特徴は高い節税効果です。積立金は全額所得控除の対象となり、運用益も非課税です。ただし、元本割れのリスクがあることや、基本的に60歳まで資金を引き出せないため、柔軟な運用には適していません。

資産形成を成功させるためのポイントとコツ

資産形成を効果的に行うためのポイントやコツを解説します。

ライフプランの明確化

計画的な資産形成には、明確なライフプランが不可欠です。将来のライフイベントとそれにかかる費用を予測することで、貯蓄と投資のバランスや目標が明確になります。

重要なのは、自分だけでなく家族全体のライフプランを考えることです。例えば、結婚式の形式、住宅の種類、子供の教育など、これらは一人で決められるものではありません。

現在の家計状況を踏まえ、パートナーや家族と話し合いながら、各ライフイベントの内容と必要な資金を具体化しましょう。

長期投資による複利効果の活用

投資が貯蓄より優れている点の一つが複利効果です。投資で得た利益を再投資することで、元本が増え、さらに大きな利回りが期待できます。

例えば、毎月3万円を積み立て、年利5%で運用した場合:

- 10年間(360万円投資):約466万円(投資額の約1.3倍)

- 20年間(720万円投資):約1,233万円(投資額の約1.7倍)

- 30年間(1,080万円投資):約2,497万円(投資額の約2.3倍)

複利効果は長期的な運用ほど顕著になります。そのため、投資は早めに始め、粘り強く継続することが重要です。

ただし、株式などのリスク資産では、価格下落時に「損失が損失を生む」マイナスの複利効果も起こり得る点に注意が必要です。

分散投資の実践

投資にはリスクが伴います。一つの投資対象に集中すると、その価値が急落した際に大きな損失を被る可能性があります。このリスクを軽減する効果的な方法が分散投資です。

①資産の分散

複数の金融商品をバランスよく組み合わせて投資することで、一つの資産が値下がりしても、他の資産で補完できる可能性があります。値動きの異なる資産同士を組み合わせることで、リスク回避の効果が高まります。

②地域の分散

投資対象を日本だけでなく、海外の資産にも分散させることで、特定の地域の経済状況に左右されにくくなります。例えば、日本、アメリカ、欧州、新興国などの資産をバランスよく保有することで、地域リスクを分散できます。

③時間の分散

一度に大きな金額を投資せず、少額を定期的に投資する方法です。「ドルコスト平均法」と呼ばれるこの方法では、資産価格が低いときには多くの口数を、高いときには少ない口数を購入することで、平均購入価格を平準化できます。

この方法により、短期的な大幅な値下がりのリスクを軽減でき、また少額から投資を始められるというメリットもあります。

分散投資を実践することで、投資リスクを軽減し、より安定した資産形成を目指すことができます。

「ドルコスト平均法」に関してデメリットの観点からまとめたブログで、注意点や違った観点から見た内容なので、ぜひこちらも参考にしていただけたらと思います!

まとめ

資産形成は、将来の経済的安定と豊かな人生を実現するための重要な取り組みです。

預金、投資信託、株式、不動産など、様々な方法がありますが、自分のライフプランとリスク許容度に合わせて選択することが大切です。長期的な視点を持ち、複利効果を活用し、分散投資を心がけることで、より効果的な資産形成が可能になります。

また、NISA や iDeCo などの制度を利用することで、税制面でのメリットも得られます。早めに始め、継続的に取り組むことで、将来の経済的自由度を高められるでしょう。

コメント