以下の内容は、制度変更に伴い変更される可能性があります。最新情報は随時更新しますが、詳細は政府の公式サイトもご確認ください。

どうも!Aruです^^

今回は、今話題のNISAについて制度の「仕組み」や普段はあまり注目されない「デメリット」の部分にフォーカスします。

また、呼び方の注意として、2023年までのNISAを「旧NISA」「旧つみたてNISA」、2024年以降を「新NISA」と呼びます。共通事項の場合は単に「NISA」と表記します。

NISAの基本情報をおさらいしよう

NISAは、一定額の投資による利益に対する税金が非課税となる制度です。2023年までの旧NISAでは、「一般NISA」「つみたてNISA」「ジュニアNISA」の3種類が存在しました。

2024年1月からは新しいNISA制度がスタートし、年間投資限度額や非課税運用期間などが変わります。ここでは、旧NISAである「一般NISA」と「つみたてNISA」の違い、そして新NISAの内容をご説明します。

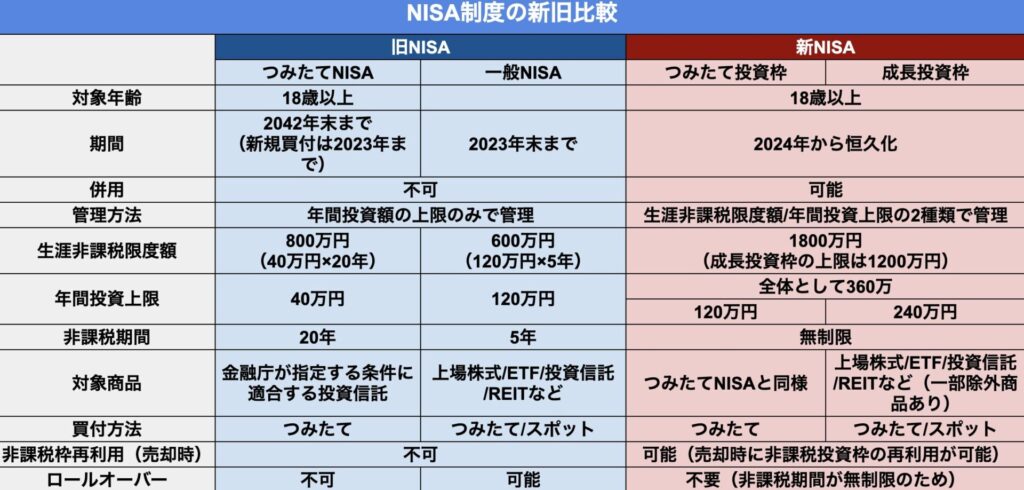

旧NISAと新NISAの違い

旧NISAと新NISAでは、期間や年間投資上限額などで違いがあります。具体的な制度内容は次の通りです。

※「一般NISA」の空欄にも「18歳以上」が入ります。

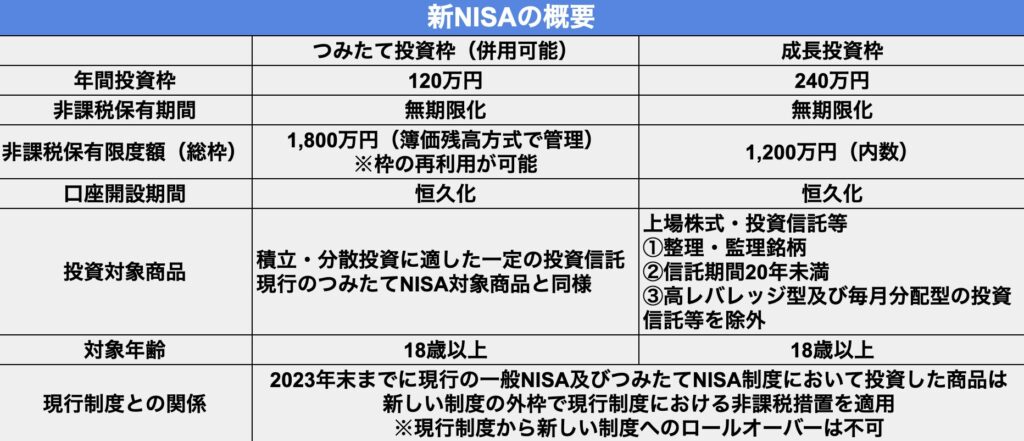

2024年1月から始まった新NISA制度

旧NISAは2023年で新規での投資が終了し、2024年1月から新しい制度が始まりました。新NISAの旧NISAとの変更点は以下の通りです。

・つみたてNISA → 「つみたて投資枠」に移行

・一般NISA → 「成長投資枠」に移行

・両枠の併用が可能に(旧制度では不可)

新NISAの変更点:

・年間投資限度額の増加

・非課税運用期間の無期限化

・口座開設可能期間の無期限化

新NISAは、投資家にとってより有利な制度設計となっています。年間投資限度額の拡大や非課税期間の延長により、長期的な資産形成がさらに促進されることが期待されます。

知られていないNISAの7つのデメリット

NISAは多くのメリットがある一方で、いくつかの注意点や制限事項があります。NISAを利用する際は、以下の点に気をつける必要があります。

元本保証がない投資商品

NISAで購入できる商品は、投資信託やETF、株式などです。定期預金のような元本確保型の商品はないため、元本割れのリスクを理解しておく必要があります。

口座開設の制限

NISAは一人一口座、一つの金融機関でのみ開設可能です。複数の金融機関でNISA制度を利用することはできません。

損益通算の制限

NISA口座での運用分は、他の特定口座や一般口座との損益通算ができません。他の口座との損益通算を目的にNISA口座の資産を売却しないよう注意が必要です。

相続時の課税

NISA口座で金融商品を保有している人が逝去した場合、相続人が自身のNISA口座内で被相続人(故人)の金融商品を継続保有することは認められていません。このような状況では、相続人は死亡の事実を知った後、速やかに金融機関へ「非課税口座開設者死亡届出書」を提出することが求められます。

金融機関に「非課税口座開設者死亡届出書」を提出することで、NISA口座内の株式等は被相続人の死亡日に相続人へ譲渡されたものとみなされます。

この場合、被相続人がNISA口座で購入した金融商品の取得価額と死亡日の金融商品の価格差から生じる譲渡益は、非課税扱いとなります。

しかし、死亡日以降の配当金や分配金は非課税対象外であり、さらに所得税や地方税も課税対象となります。

被相続人のNISA口座内の金融商品は、相続人のNISA以外の口座へ移すことが可能です。相続人の口座への移転を行うには、金融機関に対して「相続上場株式等移管依頼書」の提出が必要となります。

購入可能商品の制限

NISAでは購入できる商品が限定されています。とりわけ、つみたて投資枠においては、継続的な資産形成と幅広い投資先への分散に適した投資信託という観点から、市場に存在する約6,000本近い投資信託(2023年12月現在)から以下に示す内容にまで絞られています。

・つみたて投資枠:約200本の投資信託(金融庁基準による)

・成長投資枠:約2,000本の投資信託(特定条件を満たすもの)

年間投資上限額

新NISAの年間投資上限額は、つみたて投資枠と成長投資枠を合わせて最大360万円です。大きな金額を一括投資したい場合は、長期にわたって資金を運用することが求められます。

したがって、仮に500万円の資金があり、それを即座にNISAで運用したいと考えても、一度に全額を投資することは不可能です。年間の投資上限を超過する場合、例えば360万円と140万円に分割し、2年間にわたって投資を実行するなど、複数年度に渡って資金を配分して運用する戦略が必要となります。

非課税期間終了時の含み損リスク

非課税期間終了後、NISA口座から課税口座へ移管する際に含み損がある場合、将来の値上がり時に税金が課せられる可能性があります。

例:

①一般NISA口座で60万円の株式購入

②5年後、課税口座移管時に40万円に下落

③その後50万円に上昇した場合、10万円(50万円-40万円)に課税

これらの制限や注意点を理解した上でNISAを活用することが大切です。長期的な資産形成の観点から、NISAのメリットを最大限に活かすことができます。

NISAのメリット

NISAには、いくつかの制限がある一方で、多くの利点もあります。NISAの主な利点は以下の通りです:

・一定額までの新規投資利益が非課税

・長期間の運用益が非課税

・投資初心者でも取り組みやすい

新規投資利益の非課税措置

NISA口座での運用利益は、通常の約20%の税金が免除されます。例えば:

50万円で購入した株式を1年後に60万円で売却

▶︎通常口座:10万円の利益に約2万円(20,315円)の税金

▶︎NISA口座:10万円の利益に税金なし、約2万円を手元に残せる

長期運用益の非課税メリット

旧つみたてNISAでは20年間、新NISAでは無期限で非課税保有が可能です。これにより:

・投資信託の分配金や売却益が長期間非課税

・分配金の再投資による複利効果の恩恵

・新NISAでは含み損の株式を価格回復まで保有可能

初心者にも取り組みやすい制度

新NISAのつみたて投資枠は、初心者でも始めやすい特徴があります:

・少額(数千円〜1万円)から積立可能

・少額投資で損失リスクを抑制

・厳選された投資信託で商品選択が容易

NISAは、税制優遇と長期投資の促進により、資産形成を効果的にサポートする制度です。初心者から経験者まで、様々な投資家にとって有益なツールとなっています。

NISAで効果的に資産形成を行うポイント

NISAを活用して安定的な資産形成を行うには、以下の4つのポイントが重要です:

・積立投資の実践

・長期運用の実施

・余裕資金での投資

・専門家へのコンサルティング

積立投資の実践

積立投資は、リスク軽減に効果的な戦略です。「ドルコスト平均法」を用いることで、以下のメリットが得られます:

・一定金額を定期的に投資

・価格変動リスクの軽減

・高値づかみの回避

・平均購入価格の抑制

長期運用の実施

時間分散投資により、以下の利点があります:

・ドルコスト平均法の効果増大

・複利効果の恩恵

・短期的な市場変動の影響軽減

NISAでは、着実な長期資産形成を目指すことが重要です。

余裕資金での投資

投資にはリスクが伴うため、生活に支障をきたさない資金で行うべきです:

・貯蓄のすべてを投資に回さない

・重要なライフイベント資金は別途確保

・損失が発生しても生活に影響がない範囲で投資

専門家へのコンサルティング

投資経験が浅い場合、専門家の助言を受けることが有効です:

・金融機関やファイナンシャルプランナー、IFAへの相談

・個人の目的や予算に合わせたアドバイス

・複数の専門家への相談で、自分に合った運用方法の発見

これらのポイントを押さえることで、NISAを活用した効果的な資産形成が可能になります。個人の状況に応じて、適切な投資戦略を選択することが成功への鍵となります。

NISAの重要な注意点

NISAを始める前に、以下の重要な注意点を理解しておくことが大切です:

口座開設年齢制限

NISAの口座開設には年齢制限があります:

・一般NISA・つみたてNISA:1月1日時点で18歳以上

・ジュニアNISA:18歳未満(2023年までの新規開設)

・新NISA(2024年以降):1月1日時点で18歳以上のみ

非課税枠の繰り越し不可

旧NISAと新NISAともに、年間投資枠の余りは翌年に繰り越せません:

例:

・つみたてNISAで40万円中24万円利用→残り16万円は消滅

・新NISA:非課税保有期間に制限なし、1,800万円まで新規投資可能

旧NISAから新NISAへのロールオーバー不可(ロールオーバーとは、旧NISAの非課税期間が終了したときに、保有している金融商品を翌年の非課税枠に移管できる仕組みのこと)

旧NISAと新NISAは別制度のため、以下の点に注意が必要です:

・旧NISA商品を新NISA口座に直接移管できない

・移管希望時は一度売却して現金化が必要

これらの注意点を踏まえ、NISAを最大限活用することが重要です。特に、年間投資枠の有効利用や、制度変更に伴う対応を適切に行うことで、効果的な資産形成が可能となります。NISAの利用を検討する際は、自身の状況や投資目的に合わせて、これらの注意点を考慮した戦略を立てることをおすすめします。

まとめ

NISAは、税制優遇を受けながら資産形成ができる魅力的な制度です。メリットとして非課税での運用や初心者でも始めやすい点がある一方、いくつかの注意点や押さえるべき制限事項があります。NISAを利用する際は、その点を考慮する必要があります。

NISAの効果的な活用には、積立投資や長期運用、余裕資金での投資が重要です。

また、2024年からの新制度では非課税期間が無期限になるなど、さらに使いやすくなります。NISAを賢く利用し、自身の目標に合わせた資産形成を目指しましょう。

追記

ブログを最後までお読みいただき、ありがとうございます!

ここまで、読んでくれた方に特別なご提案です。

私の本業はFPとして中立的な立場から

・金融知識の情報提供

・ライフプランニング

を行なっております。

通常は90分33,000円で行っているものを特別に無料相談とさせていただきます!

今までにあった相談例を挙げますと

・ライフプランニングを立てたいが、分からないから相談したい

・収支を改善したいが、その方法が分からないから相談したい

・どの生命保険に入ればいいのか、分からないから比較したい

などです。

質問や聞きたいことがあればお気軽に質問していただけたらと思います!

また、今までの関わったお客様の実績としましては

・会社員のお客様で積立投資(月5万円)にて約2年で+53万円を達成

・ご家族でのご契約で積立投資(月10万円)にて約1年10ヶ月で+110万円を達成

・一括投資(100万円)をされているお客様で2024年6月〜2025年9月の期間で+19万円を達成

など多くの方が資産を最大化されています!

また私自身も積立投資や一括投資で約2年で資産を50万円近く増やすことに成功しました。

ぜひ相談したいことがある方は以下よりメッセージお待ちしております👇

コメント